如果银行对这部分客户执行首套房贷款政策,利率不上浮,预期市场可能全面止跌。受政策抑制的需求将得到释放,对惠民生、促消费意义重大。

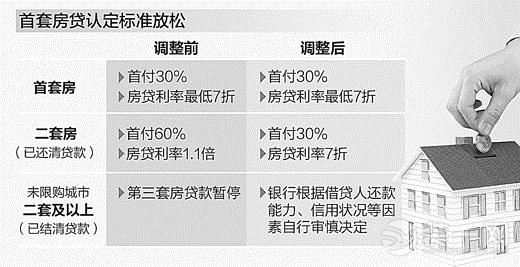

央行、中国银监会近日发出《关于进一步做好住房金融服务工作的通知》,对房贷政策作出了调整。

“当前住房需求不足并非潜在需求大幅下降,而是市场在观望,同时也是政策约束所致。”交通银行首席经济学家连平说,近年来,为抑制房价过快上涨,有关方面推出了一系列抑制需求的举措。今年初,个人住房贷款存在审批较严、发放速度较慢、按揭利率提升较多等问题,也在一定程度上制约了需求释放。一方面,此前政策规定家庭购买第二套住房需支付不低于所购房屋价格60%的首付款,同时贷款利率不得低于基准利率的1.1倍,使得改善型需求的购房能力大大降低。另一方面,目前“认房又认贷”的首套房认定政策导致有贷款历史而名下无房的情况被认定为二套房,一些改善型需求被误伤。

“《通知》对个人住房贷款在利率、审核时间等方面作出了调整,支持居民家庭合理住房贷款需求尤其是自住需求,对改善民生具有积极意义。”连平说。

另一方面,国家大力鼓励和支持消费发展。2013年我国人均GDP约6767美元,其中占比最大的消费支出为住房消费。我国居民的住房消费观念使得这一格局在较长时期内不会改变,未来刚需入市潜力不小;同时,改善型住房需求也将为消费增长提供持续不断的动力。“《通知》通过加强对居民购房的金融支持,满足普通家庭的购房需要,有利于前期受政策抑制的需求得到释放,对促进消费有较好的推动作用。”连平表示。

还清首套房贷再贷算首套政策增加至少30%可购房人群,楼市可能止跌。

“近十多年,信贷一直是业内人士及普通购房者判断市场的最关键信号。此次央行、银监会对房贷政策的调整,‘松绑’幅度远远超过之前市场预期的认房不认贷,基本上是对此前信贷政策的全面‘松绑’,对市场的信号意义非常大。”中原地产首席分析师张大伟说。

张大伟认为,此次出台的政策将提振市场信心,可能使楼市止跌,但反弹幅度要看后续信贷释放情况,如果再出现定向或全面降准,楼市可能会较快反弹。

此次房贷政策调整看点不少。

比如,《通知》明确,对于贷款购买首套普通自住房的家庭,贷款最低首付款比例为30%,贷款利率下限为贷款基准利率的0.7倍。“首付比例与此前无变化,而强调利率七折的下限则力度较大。”连平说,年初贷款额度受限、银行“以价补量”,按揭贷款利率提升较多;年中多数城市房贷利率高点已过,各家银行普遍下调按揭定价,但利率大多仍以基准及上浮为主。“此次对于下限七折的规定有利于促进房贷利率走低,有助于降低刚需购房成本。”连平说。

比如,根据《通知》要求,还清首套房贷再贷算首套。张大伟认为,对于楼市来说,这条政策可以使此前被政策抑制的改善型需求不受信贷政策限制,预计将为市场增加至少30%的可购房人群。对于银行而言,这部分客户也属于优质客户。“如果银行对这部分客户执行首套房贷款政策,利率不上浮,预期市场可能全面止跌。虽然房地产市场再现2012年那样的扭转难度很大,但成交量触底反弹或许可期。”

再如,以前对第三套房以上贷款是禁止的,而此次《通知》提出,对拥有2套及以上住房并已结清相应购房贷款的家庭,又申请贷款购买住房的,银行业金融机构应审慎把握并具体确定首付款比例和贷款利率水平。“这些政策配合全国各地放松限购的政策,可能有利于促进住房投资需求。”张大伟说。